この記事で紹介する「非課税枠を最大限活かす投資戦略」を知れば、新NISAの運用効率を高めることができますよ。

記事前半では、課税枠が復活するメリットや注意点。

記事後半では非課税枠が復活するシミュレーションやよくある質問に答えていきます。

FP2級(資格番号第F22321050267号)

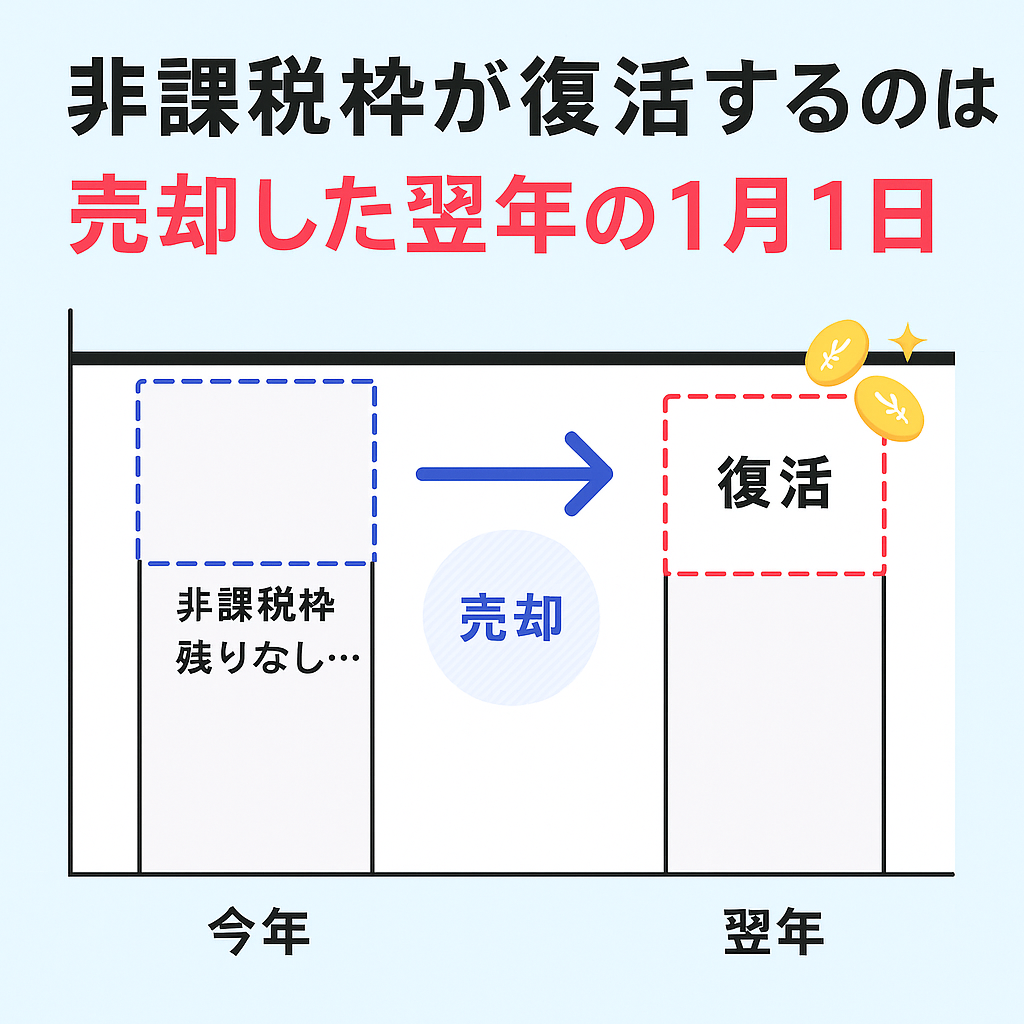

新NISAの非課税枠が復活するタイミングは「売却した翌年」

新NISAでは、投資商品を売却した翌年の1月1日に非課税枠が復活します。

たとえば、2024年に保有していた投資信託を売却した場合、非課税枠が戻るのは2025年の1月1日です。

売却したその年のうちに、非課税枠は復活しないので注意しましょう。

新NISAの非課税枠が復活するメリット

「新NISAの非課税枠が復活するタイミングは分かったけど、どんなメリットがあるの?」

そんなふうに疑問に思う方もいるかもしれません。

ここでは、新NISAの非課税枠が復活するメリットを3つ紹介しますね。

- 税制優遇を継続しながら長期で運用できる

- 商品の乗り換え(スイッチング)ができる

- ライフステージに合わせた資産運用ができる

それでは、1つずつ一緒に見ていきましょう。

税制優遇を継続しながら長期で運用できる

新NISAでは、投資商品を売却したら翌年に非課税枠が復活するため、1,800万円の非課税保有限度額を繰り返し使うことができます。

非課税枠が復活するので、必要なときに売却してもOK。

翌年に買いなおせば、生涯にわたって税制優遇を受けながら投資を続けられます。

商品の乗り換え(スイッチング)ができる

新NISAを活用すれば、市場環境や運用方針の変化に応じて、保有商品を税金0円で入れ替えられます。

たとえば、短期目線で「個別株」に投資していたが、長期目線で「全世界インデックスファンド」へ切り替えたいときに有効でしょう。

本来であれば、利益がでていると約20%の税金がかかってしまいます。

しかし、新NISAなら非課税で商品を入れ替えられるため、運用方針を柔軟に見直せます。

ライフステージに合わせた資産運用ができる

新NISAでは、非課税枠が売却の翌年に復活するため、ライフイベントに応じてタイミングよく売却・再投資ができます。

また、住宅購入や医療費など突発的な支出が発生しても、一時的に商品を売却できます。

その場合でも、翌年に非課税枠が復活するため、資産形成を中断することなく続けられるのは安心材料です。

新NISAの非課税枠が復活したときの注意点

「非課税枠が復活するのは魅力的だけど、注意点はないの?」と気になる方もいるかもしれません。

ここでは、新NISAで非課税枠が復活するときに押さえておきたい注意点を3つ紹介しますね。

- 年間投資枠は増えない|年間360万円が限度

- 復活する非課税枠は商品の取得額(簿価)で計算される

- 損益通算ができない

それでは、1つずつ順番に見ていきましょう。

年間投資枠は増えない|年間360万円が限度

非課税枠が復活しても、翌年の年間投資枠が拡大されるわけではありません。

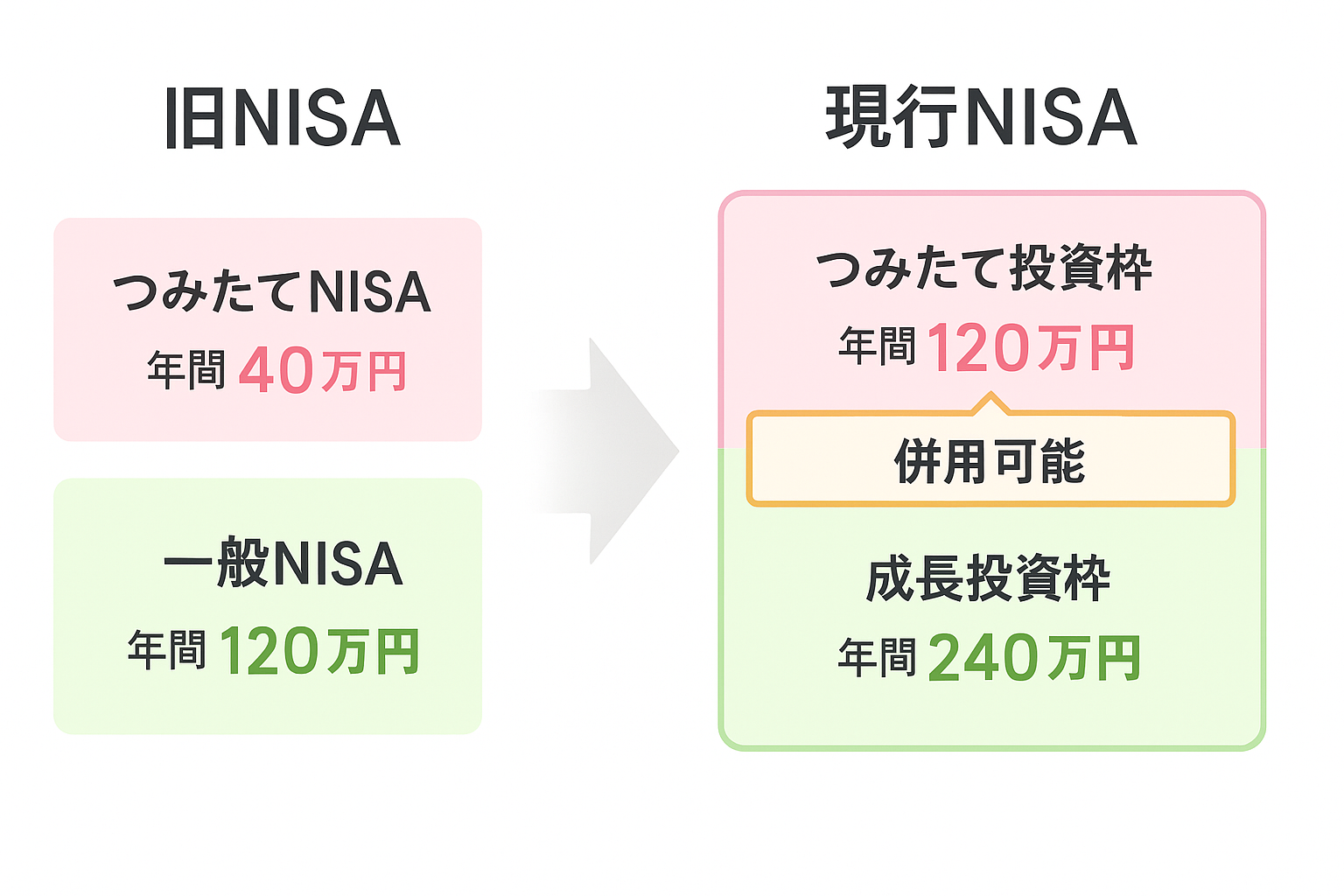

新NISAは、つみたて投資枠120万円と成長投資枠240万円を合わせた360万円が年間上限額です。

たとえば、年初に360万円投資して、数ヶ月後に全額売却した場合。

翌年に新たに投資できる金額は720万円ではなく、最大360万円と変わりません。

あくまでも、新NISAは「売却した分を再利用できる」制度です。

そのため「非課税枠復活=年間上限枠の拡大」と誤解しないよう注意しましょう。

復活する非課税枠は商品の取得額(簿価)で計算される

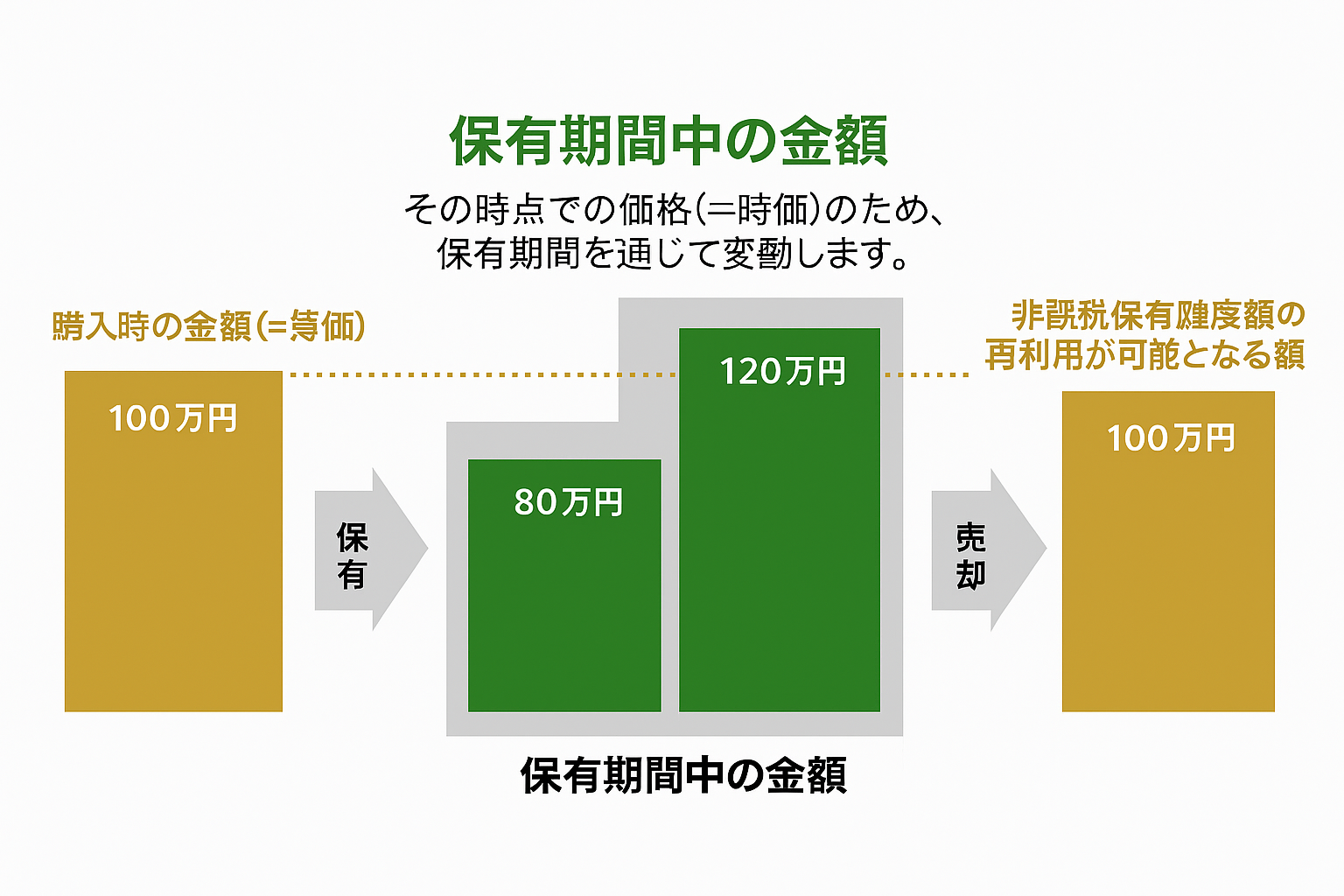

非課税枠が復活する金額は、売却時の時価ではなく、商品を購入した際の取得価格(簿価)で計算されます。

たとえば、100万円で購入した投資信託が120万円に値上がりしてから売却した場合。

復活する枠は売却代金の120万円ではなく、購入時の100万円分となります。

80万円に値下がりしてから売却しても、復活枠は同じく100万円です。

取得価格(簿価)で非課税枠が計算されるので、利益が出ている商品を売却しても復活枠が目減りすることはありません。

損益通算ができない

新NISAは非課税制度のため、売却により損失が発生しても、特定口座や一般口座で生じた利益との損益通算はできません。

たとえば、NISA口座で50万円の損失が出て、同年に特定口座で50万円の利益があったとします。

しかし、新NISAと特定口座では損益通算できないため、50万円の利益には通常通り税金が課されます。

新NISAで非課税枠復活を活かす投資戦略

非課税枠の復活を最大限活用するには、戦略的なアプローチが必要不可欠。

新NISAで非課税枠復活を活かす投資戦略は以下の3つです。

- 定期的なリバランスで運用効率を上げる

- 高配当株から成長株へのスイッチング戦略

- 必要な時期に合わせた段階的な取り崩し計画

それでは、1つずつ詳しく見ていきましょう!

定期的なリバランスで運用効率を上げる

非課税枠の復活を活用すれば、税制優遇を受けながら、定期的に資産のバランスを見直せます(リバランス)

たとえば、株と債券を「6:4」の割合で持っていたとします。

株の値上がりで割合が「7:3」になったら、増えすぎた株を一部売って、債券を買い足すことで、元のバランスに戻すことが可能です。

リバランスの流れ

初期:株式60% | 債券40%(理想的なバランス)

↓

市場上昇:株式70% | 債券30%(株が増えすぎ)

↓

リバランス:株の一部を売却 → 債券を追加購入

↓

結果:株式60% | 債券40%に再調整

売却しても、翌年に非課税枠が復活するので安心!

翌年に非課税枠がまた使えるので「せっかくの非課税枠がムダになるのでは?」と心配する必要はありません。

高配当株から成長株へのスイッチング戦略

非課税枠の復活を活用すれば、税制優遇を受けながら、投資スタイルを柔軟に切り替えられます。

たとえば、これまでは毎年配当金がもらえる「高配当株」に投資していた人がいたとします。

「今は成長が期待できる企業にシフトしたい」と思ったときに、高配当株を売って、その資金で将来性のある成長株に乗り換えられます。

高配当株 → 成長株の切り替え例

保有:高配当株A(配当利回り5%)

↓

株価上昇・割高感あり

↓

売却して資金確保

↓

再投資:成長株B(テクノロジー系など)

翌年、非課税枠が復活して再び非課税投資が可能!

翌年に非課税枠がまた使えるので「せっかくの非課税枠がムダになるのでは?」と心配する必要はありません。

必要な時期に合わせた段階的な取り崩し計画

教育費や退職後の生活費が必要なときに、非課税枠の消失を気にせずに計画的な資産の取り崩しができます。

教育費や退職後の生活費が必要なときに、非課税枠の消失を気にせずに計画的な資産の取り崩しができます。

たとえば、子どもの大学進学に備えて「4年間で800万円」が必要な場合を考えてみましょう。

このとき、進学の4年前から毎年200万円ずつ売却していくことで、非課税枠の復活サイクルをうまく活用できます。

新NISAで復活した非課税枠の使い方は3つ

売却により復活した非課税枠を再活用するときの投資方法は、3つに分類されます。

- 積立投資で非課税枠を埋める

- 一括投資で非課税枠を埋める

- 積立投資と一括投資で非課税枠を埋める

それでは、1つずつ詳しく見ていきましょう!

積立投資で非課税枠を埋める

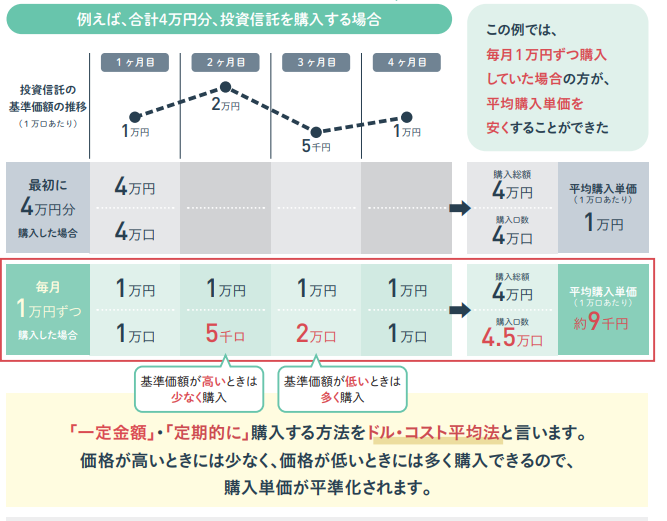

復活した非課税枠は、毎月定期的につみたてていく「積立投資」が、一番ムリのない投資方法です。

積立投資なら「今が買い時かどうか…」といった相場のタイミングを気にする必要がありません。

たとえば、50万円分の非課税枠が復活したら、月4万円ずつを1年間かけてコツコツ投資していくようなイメージです。

「積立投資」は、毎月の収入から無理のない金額でスタートできるので、家計に負担をかけずに続けやすいのも嬉しいポイントです。

一括投資で非課税枠を埋める

復活した非課税枠を、まとめて一度に投資する「一括投資」という方法があります。

たとえば、市場が大きく下がったあとに回復しそうなときや、金利や政策の変化で相場が上向きになりそうなときなど。

「今がチャンスかも」と思える場面で、一気に資金を入れることで、大きなリターンが期待できることもあります。

積立投資と一括投資で非課税枠を埋める

「一括投資」と「積立投資」どっちがいいか迷う方には、両方を組み合わせる併用スタイルがおすすめです。

「全部まとめて投資するのはちょっと不安…」という方にも、取り入れやすい投資方法です。

たとえば、200万円の非課税枠が復活したときに、そのうち100万円は「今が買い時かも!」と思えるタイミングでまとめて一括投資。

残りの100万円は、月10万円ずつ10ヶ月にわけて積立投資していきましょう。

新NISAでよくあるQ&A

ここでは、新NISAでよくある質問に答えていきます。

非課税保有限度額1,800万円を超えると、非課税枠としては使えず課税口座での保有扱いになります。

基本は「必要なときに売る」でOKです。「相場が上がりそうかどうか」よりも、「自分にとって必要なとき」に売るのが一番ムダがなくて安心です

旧NISAから売却を優先しましょう。旧NISAは非課税枠が復活しませんが、新NISAは売却すれば翌年に非課税枠が復活するため、臨機応変に使えます。

基本的には「成長投資枠」から売却するのがおすすめです。「つみたて投資枠」は毎月コツコツ積み立てていく長期運用向けのため、資産の土台として残しておきましょう。

まとめ:新NISAの非課税枠が復活するメリットを最大限活用しよう

今回の記事では、新NISAで非課税枠が復活するタイミングや、投資戦略について解説しました。

あらためて、要点をおさらいしておきましょう。

非課税枠が復活する仕組み

・売却した翌年1月に復活

・購入時の取得額(簿価)ベースで復活

・年間360万円、非課税限度額1,800万円の範囲内で適用

非課税枠を活かすポイント

・ライフイベントに合わせて柔軟に資産運用できる

・投資商品の見直し・乗り換えがしやすい

・突発的な支出にも対応できる

注意しておきたい点

・復活しても年間投資枠は増えない

・売却益の損益通算や繰越控除はできない

・非課税保有限度額を超えて投資することはできない

将来のライフイベントに合わせて、非課税枠を気にすることなく、投資スタイルを調整できるのが新NISAの魅力です。

「新NISAは売っても非課税枠が復活する」ので、ムリなく自分のペースで資産形成を進めていきましょう!

引用|

引用|