この記事で紹介する「新NISAと贈与税・相続税の関係」を知っておけば、慌てる心配なく新NISAで運用した資産を、親族へ引き継げますよ。

記事前半では、新NISAで贈与税がかかる典型パターンやバレやすい行動について。

記事後半では、相続時の軽減方法や失敗例、よくある質問をわかりやすく解説していきます。

FP2級(資格番号第F22321050267号)

新NISAで贈与税がバレるのは年間110万円以上の贈与のとき

新NISAで家族の口座にお金を入れるとき「贈与税がバレないか…?」と心配になる方も多いのではないでしょうか。

新NISAで家族の口座にお金を入れるとき「贈与税がバレないか…?」と心配になる方も多いのではないでしょうか。

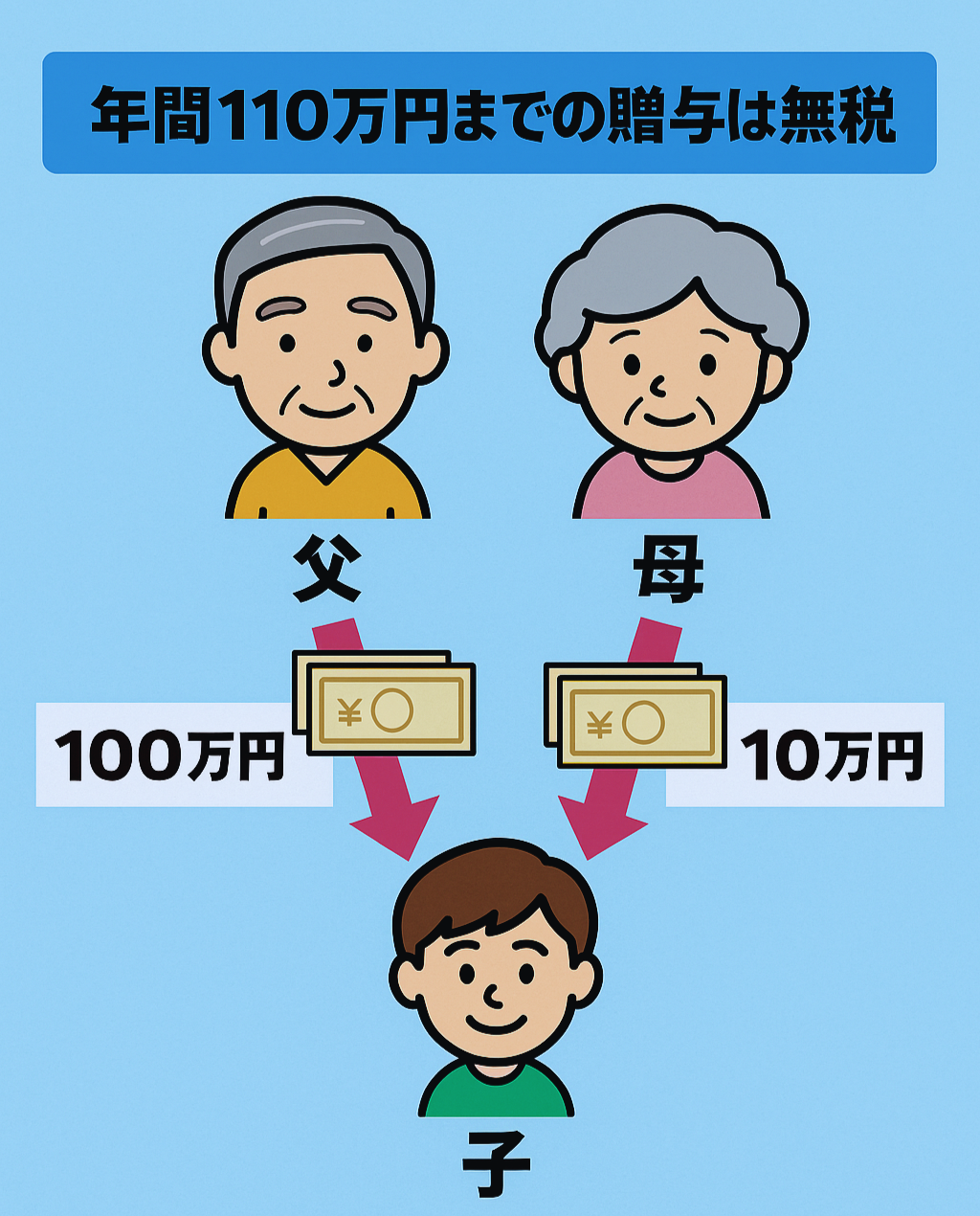

結論から言うと、年間110万円を超える贈与は贈与税の対象となります。

贈与税が課される基準は「1年間に110万円を超える金銭や財産を無償で渡した場合」です。

たとえば、親が子どもの新NISA口座に120万円を入金した場合、超えた10万円分に贈与税がかかる可能性があります。

贈与税を避けるのであれば、年間110万円以内の範囲で資金を渡しましょう。

新NISAで贈与税がバレやすい典型パターンに注意!

新NISAの名義人(口座の名義人)と実際の入金者が異なる場合、贈与税の対象になる可能性があります。

税務署に「不自然な資金移動」と判断され、資金の出どころについて調査される可能性があるため、以下の行為には注意しましょう。

- 収入に見合わない金額で投資をしている

- 名義人以外の家族が新NISA口座に資金を入金している

- 実際に運用しているのが名義人とは別の家族(名義貸し)

「まさかこれが贈与になるなんて…」と後悔しないためにも、名義人=出資者・管理者であることを明確にしておくことが大切です。

新NISAを家族名義で活用するときは「誰が出資しているのか」を明確にし、年間110万円を超える場合は贈与税の申告を忘れずに行いましょう。

新NISAは相続のときにどうなるの?

「新NISAって相続のときはどうなるの?」

そんな疑問を持つ方も多いのではないでしょうか。

ここでは、新NISAが相続時にどう扱われるのか、注意すべきポイントをわかりやすく解説していきます。

- 新NISA口座は死亡時に閉鎖される

- 新NISAの非課税枠は相続で引き継げない

新NISA口座は死亡時に閉鎖される

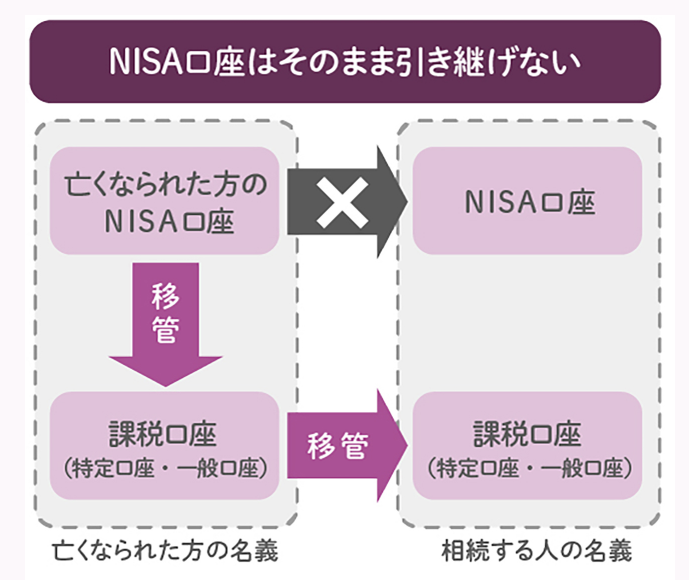

名義人が亡くなった時点で、新NISA口座は自動的に閉鎖されます。

保有していた投資商品は、証券会社を通じて名義人の特定口座に移管され、以降の値上がり益や配当金は課税対象となります。

新NISAの非課税枠は相続で引き継げない

新NISAの非課税保有限度枠は、名義人本人だけに適用されます。

非課税保有限度枠が使いきれずに残っていたとしても、相続によって家族に引き継ぐことはできません。

画像参照:そうぞくガイド「NISAを保有したまま亡くなったら?相続手続の方法」

画像参照:そうぞくガイド「NISAを保有したまま亡くなったら?相続手続の方法」

たとえばこんなケース

- 親が年間投資枠360万円のうち、50万円を使わずに亡くなった

- 残りの50万円分の非課税枠は相続されず、そのまま失効

- 新NISA口座内の投資商品は特定口座に移され、相続財産として評価される

相続人が新NISA口座を持っていても、引き継いだ商品を非課税枠で再利用することはできません。

新NISAで相続税を軽減できる3つの方法

新NISAは、使い方次第では相続税の負担を軽くできる可能性があります。

ここでは、新NISAを活用して相続税を軽減できる3つの方法をわかりやすく解説します。

- 運用益を非課税で受け継げる

- 時価評価により相続税評価額を下げられる

- 生前贈与で相続財産を圧縮できる

それでは、1つずつ詳しく見ていきましょう!

運用益を非課税で受け継げる

新NISA口座で得た運用益は、相続の時点まで非課税で積み上がります。

たとえばこんなケース

- 投資信託を100万円で購入

- 亡くなった時点で150万円に値上がり

- 値上がり分の50万円の運用益は非課税(課税対象は150万円のみ)

新NISA口座内で保有していれば運用益は非課税のままなので、相続時にも税金がかからずに受け継げます。

時価評価により相続税評価額を下げられる

相続時の金融資産は「相続が発生した日の時価(亡くなった日)」で評価されます。

投資信託や株式が値下がりしているタイミングで相続が発生すれば、購入額より低い評価額で相続税が算出され、結果として相続税の金額が少なくなります。

相続時の金融資産が評価されるタイミングによって、相続税額が変わる可能性があることを抑えておきましょう!

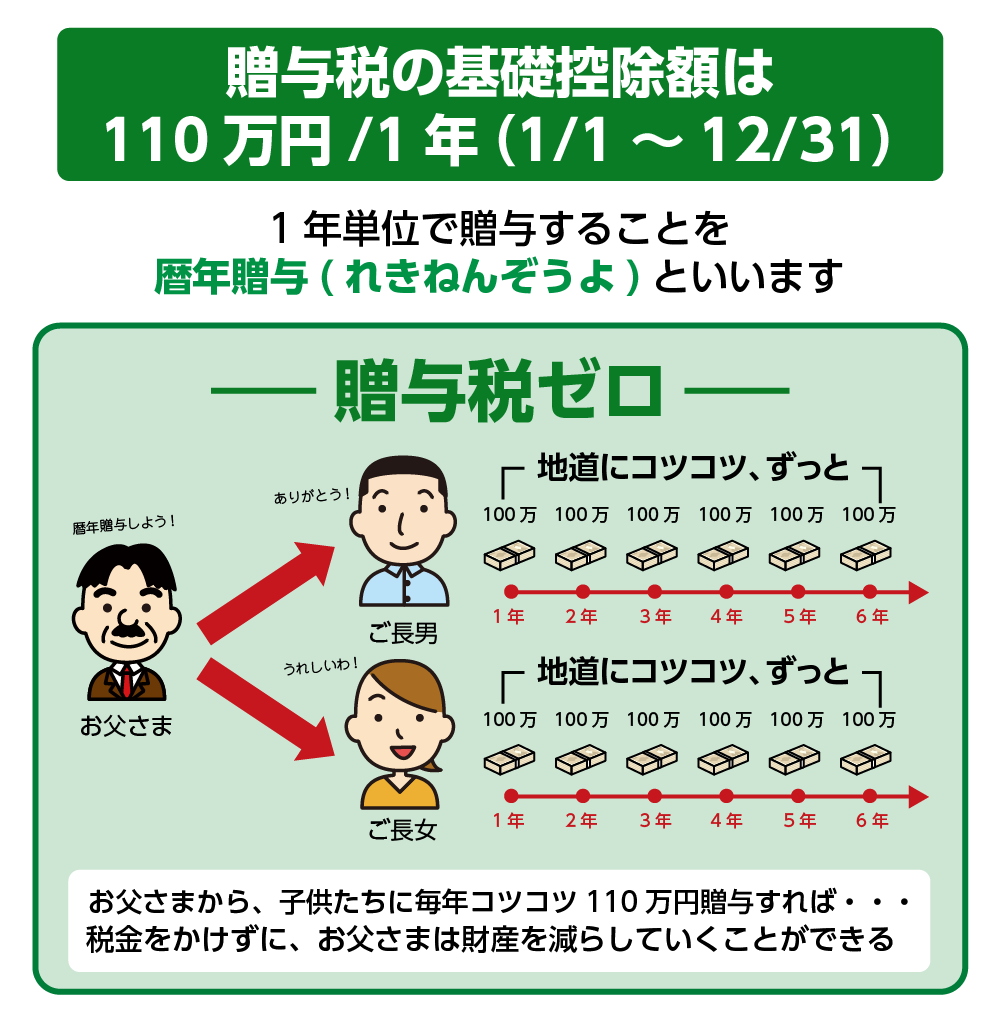

生前贈与で相続財産を圧縮できる

家族名義で新NISA口座を開設し、年間110万円の贈与税の非課税枠内で資金を移すことで、贈与税をかけずに資産を少しずつ移転できます。

画像参照:相続税ならOAG「【保存版】贈与税はいくらから?家族へ贈与税0円で贈与する方法」

画像参照:相続税ならOAG「【保存版】贈与税はいくらから?家族へ贈与税0円で贈与する方法」

贈与税の非課税枠の範囲内で贈与を続ければ、将来の相続時に評価される財産の総額を減らすことができ、相続税の負担を軽くできるでしょう。

新NISAの相続対策で失敗が起こる2つの原因

新NISAを相続対策に活用していても、正しい知識がないと、かえって損をしてしまうケースがあります。

ここでは、新NISAを使った相続対策で気をつけたい、2つの落とし穴を紹介します。

- 元本割れにより資産が減少する

- 管理者が親だと課税されることがある

元本割れにより資産が減少する

新NISAで購入した商品が値下がりすると、元本割れして損をするリスクがあります。

たとえばこんなケース

- 300万円を投資

- 相続時に200万円に下落

- 相続税は軽減されるが、実際に受け取れる額も減少

相続財産は「相続が発生した日の時価(亡くなった日)」で評価されるため、購入時より値下がりしていれば、その分評価額も下がります。

管理者が親だと課税されることがある

新NISAを使った相続対策では、名義人と実際の管理者が一致していないと、贈与税や相続税がかかる可能性があります。

よくある失敗例

- 親が子の名義で新NISA口座を開設

- 入金も運用の判断もすべて親が実施

- 実質的には「親の財産」とみなされ課税対象になる可能性あり

相続対策で新NISAを使うなら、名義人・出資者・管理者を一致させましょう。

新NISAと贈与税についてよくある質問

新NISAでよくある質問に答えていきます。

年間110万円を超える金銭を家族名義の新NISA口座に入金した場合、贈与と見なされて贈与税がかかる可能性があります。

新NISAの利益そのものでは扶養から外れません。

新NISAで発生した利益や損失に対して、確定申告は不要です。

新NISAは18歳以上が対象のため、18歳未満の子ども名義では開設できません。

まとめ:新NISAで贈与税・相続税の負担を減らそう

この記事では、新NISAと贈与税・相続税の関係性や、税務リスクを回避するための方法について解説しました。

あらためて、要点をおさらいしておきましょう。

贈与税がかかるパターン

・年間110万円を超えて家族に資金を渡す

・名義と出資者が一致していない(名義貸し)

・実際に運用しているのが名義人以外

相続時の新NISAの扱い

・死亡すると新NISA口座は閉鎖、特定口座に移される

・非課税保有限度額は相続で引き継げない

・運用益は相続時まで非課税だが、それ以降は課税対象

節税のポイントと注意点

・生前贈与で110万円以内の資金移転をする

・評価額が下がると相続税は軽減されるが資産も減る

・出資者・管理者が親だと「親の財産」と見なされる

新NISAは「正しく使えば」家族の資産形成に大いに役立つ、税制面で優遇された制度です。

しかし、税務知識を軽視すると、せっかくの優遇制度が税務調査の引き金になりかねません。

あなたとご家族の未来のために、今日から正しい知識をもって、新NISAを最大限に活用していきましょう。